新闻图

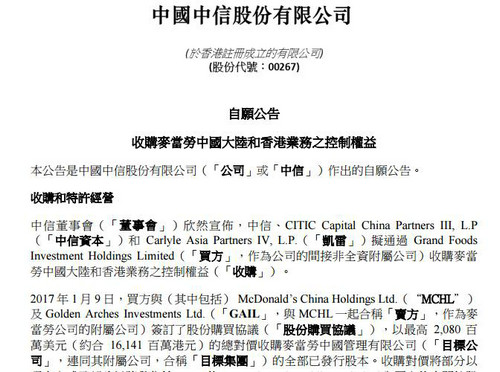

中信股份(00267.hk)1月9日午间在港交所发布公告,中信董事会宣布,中信、中信资本和凯雷拟通过Grand Foods Investment Holdings Limited(“买方”,作为公司的间接非全资附属公司)作价20.8亿美金收购麦当劳中国大陆和香港业务之控制权益(以下简称“收购”)。事实上,此前麦当劳曾收到中国化工集团、贝恩资本、首旅集团等多家资本的竞标书。

据了解,此次交易中,中信、中信资本和凯雷以最高20.8亿美元的总对价收购麦当劳中国管理有限公司的全部已发行股本,从而获得麦当劳中国内地和香港餐厅20年经营权。收购对价将部分以现金及部分以将发售给GAIL的、Grand Foods Holdings Limited为买方的中间控股公司的新股结算。

收购交割后,麦当劳中国管理有限公司将由Fast Food Holdings Limited(中信股份和中信资本分别间接持有约61.54%和38.46%股权)、凯雷亚洲基金和GAIL分别持有52%、28%和20%股权。

据人民金融早前了解,麦当劳早前筹划向特许经营商出售的权益,包括中国内地和香港地区、韩国在内的亚洲北部市场的经营权,在这一地区,麦当劳开设有2800家门店。如今的交易显示,这些权益已被分拆出售,韩国市场经营权花落谁家,尚待落实。

中信股份旗下资产分布

网络图

中信和凯雷20.8亿美元收购麦当劳中国内地和香港股份

新华网北京1月9日电(刘文婷)麦当劳中国特许经营权争夺战终于水落石出。1月9日,新华网从麦当劳中国区公关部获悉,中信股份、中信资本控股、凯雷投资集团和麦当劳于今日12点20分联合宣布达成战略合作并成立新公司,该公司将成为麦当劳未来二十年在中国内地和香港的主特许经营商。

据了解,新公司将以最高20.8亿美元(约161.4亿港元)的总对价收购麦当劳在中国内地和香港的业务。收购对价将部分以现金方式及部分向麦当劳发行新公司之新股的方式结算。交易完成后,中信股份和中信资本在新公司中将持有共52%的控股权,凯雷和麦当劳分别持有28%和20%的股权。

麦当劳希望与中信和凯雷三方强强联手,充分释放在中国市场发展的潜力。各方将充分利用自身的资源和优势,进一步发展麦当劳的业务,包括开设新餐厅(特别在三、四线城市)、提升现有餐厅的销售额,以及在菜单创新、便捷服务、数字化零售、外卖等方面进行拓展提升。预计未来五年将在中国内地和香港开设1500多家新餐厅。

对于选择中信及凯雷的原因,麦当劳中国公共关系副总裁许颖婷表示,首先,中信及凯雷财务实力雄厚,投资领域十分广泛;第二,中信深耕中国内地及香港市场,对两地都有深入了解;第三,中信拥有深厚的政府网络和资源;第四,中信和凯雷拥有广泛的地产网络,包括中信地产、万科、华润置地、中海发展等,为快速开店提供强大后盾;第五,中信和凯雷有数字化战略的合作网络,包括数字化、供应链和大数据的重要资源。

“最后,也是最重要的一点原因,食品安全方面的共识,”许颖婷强调道,中信、凯雷和麦当劳都是以人为本的企业,拥有共同的核心价值观,也将和麦当劳一起坚守以客为先、食品安全第一的经营理念。

对于此次三方强强战略合作,麦当劳首席执行官史蒂夫 伊斯特布鲁克(Steve Easterbrook)先生表示:“中国内地及香港市场蕴藏着巨大商机。麦当劳是全球最知名的品牌之一,也是行业质量标杆。我们的合作伙伴业绩出色,对中国市场有着全面了解。各方携手能进一步提升竞争力,实现业务的快速增长,使麦当劳成为中国内地和香港快餐业的领军企业,更好地为顾客服务。”

网络图

随着中国城市化的不断推进、中产阶层的持续扩大以及家庭可支配收入的增加,国内消费领域增长迅速。中国的就业人口大于美国和欧洲的总和,但中产阶层的消费水平与发达国家相比仍有较大差距。随着可支配收入的增长,中国居民在休闲和餐饮方面的消费将持续增加,而三、四线城市的市场潜力尤为巨大。因此,预计西式快餐市场仍将保持快速增长。

麦当劳方面称,消费需求将成为未来拉动中国经济增长的重要动力,此次交易是中信布局消费领域所跨出的切实一步,也是中信践行金融与实业较均衡发展战略的又一举措。同时,与麦当劳合作也能更好地发挥双方业务的协同效应。

中信股份董事长常振明先生表示:“中信拥有独特的平台和丰富的资源,有信心进一步挖掘麦当劳的全方位价值。我们将与合作方一起秉承麦当劳一贯的高标准严要求,继续为消费者提供高质量的食品和服务。更重要的是,此次合作是中信布局消费领域的一个良好机遇。麦当劳庞大的网络和消费群体是不可多得的资源,将有助于中信业务的未来发展。”

对凯雷而言,此次投资使其有机会与一个在中国拥有巨大市场份额和增长潜力的全球知名品牌合作。凯雷在全球的消费和零售领域拥有丰富的投资和运营经验,有能力推动新公司业务进一步增长。此次股本投资将来自凯雷亚洲基金IV。至2016年9月30日,凯雷投资集团已经在中国进行了近90项投资,股本投资金额逾70亿美元。

凯雷投资集团董事总经理、亚洲并购团队联席主管杨向东先生将出任新公司的董事会副主席。他表示:“凯雷和中信有着丰富良好的合作历史和经验。今天,我们很高兴再次与中信一起,携手麦当劳,达成战略合作。这是凯雷在中国最重大的投资之一,它展现了我们对中国的消费前景充满信心。”

中信资本董事长、首席执行官张懿宸先生将出任新公司的董事会主席。他表示:“麦当劳在中国市场有很好的发展潜力。我们将和现有管理团队以及包括北京首都农业集团等众多合作方紧密合作,不断拓展和改进业务,以满足中国消费者的需求。”

麦当劳曾在2015年5月宣布,将在2018年年底之前把4000家餐厅转为特许经营餐厅,而其长期目标是95%的餐厅都是特许经营餐厅。本次交易完成后,麦当劳在中国内地和香港的1750多家直营餐厅将转为特许经营。

截至2016年12月31日,麦当劳在中国内地的直营和特许经营餐厅超过2400家,在香港超过240家。经过三十余年的发展,麦当劳已经成为中国内地和香港家喻户晓的品牌,并建立了稳健的运营体系。目前,麦当劳在中国拥有十二万余名员工,每年为超过10亿人次的顾客提供服务,是中国内地排名第二、香港排名首位的快餐连锁店。

交易完成后,新公司的董事会成员将分别来自中信股份、中信资本、凯雷和麦当劳。麦当劳现有的管理团队会保持不变。

该交易仍有待相关监管机构的审批,预计将于2017年年中完成。